摘要:中国期货业协会最新数据显示,今年1-9月,全国期货市场累计成交49.57亿手,累计成交400.74万亿元,同比分别下降11.30%和8.46%。我们认为,...

摘要:

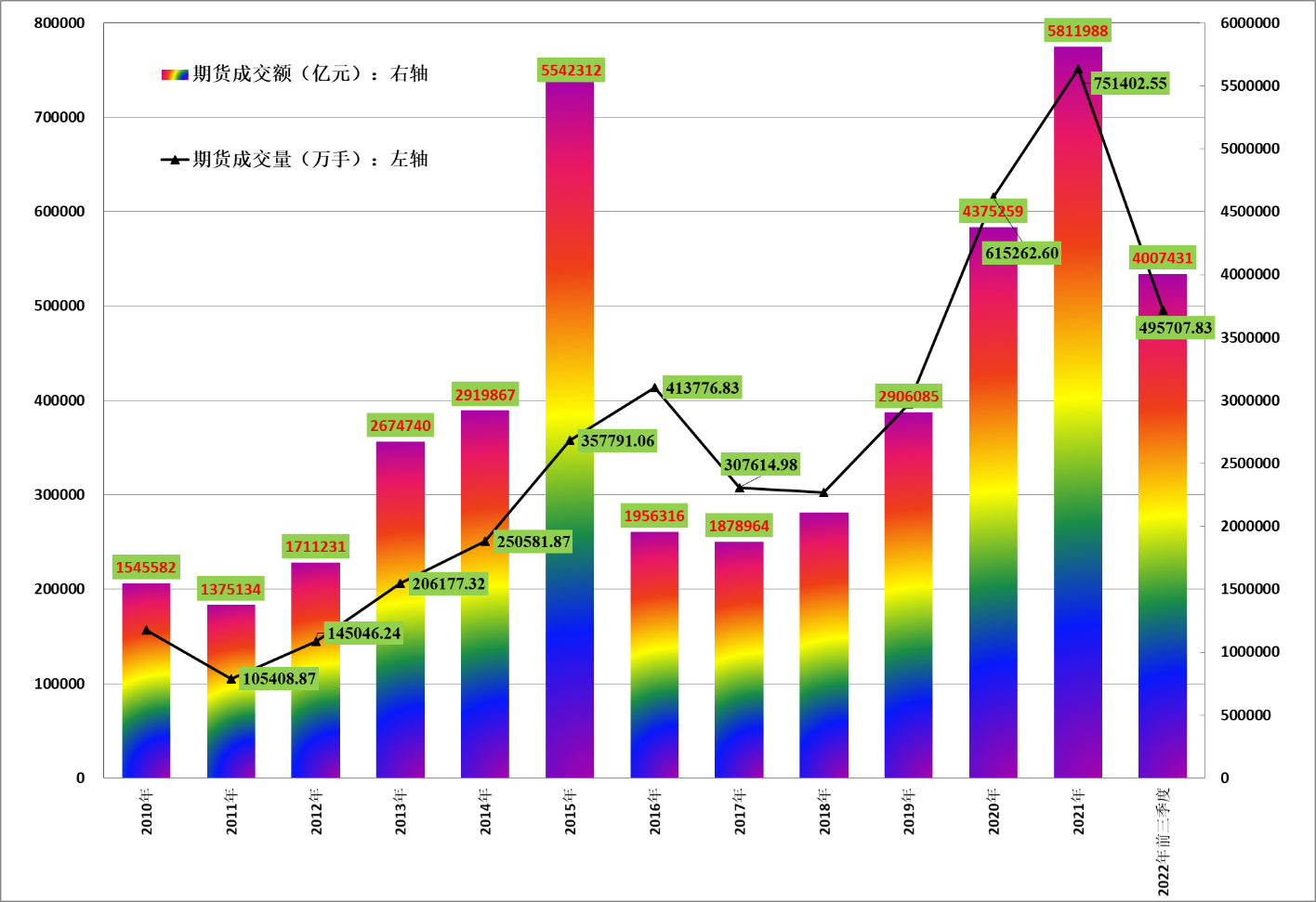

中国期货业协会最新数据显示,今年1-9月,全国期货市场累计成交49.57亿手,累计成交400.74万亿元,同比分别下降11.30%和8.46%。我们认为,当前欧美货币紧缩、全球地缘冲突、全球经济不确定性、全球供应链中断等因素影响全球金融市场进入剧烈波动期。

虽然2022年前三季度国内期货市场活跃度和交易量仍在萎缩,但根据前三季度市场交易数据和增速,我们预测2022年累计交易量将保持在66亿手左右,累计成交额保持在534万亿元左右。这两个指标分别是历史第二和第三。今年,中国期货市场的发展面临诸多外部因素,主要是全球宏观经济衰退、全球供应链中断以及欧美加息持续加速。

2022年第三季度,全市场成交量和成交额分别增长26.37%和11.17%,商品期货期权市场成交量和成交额分别增长26.77%和10.2%。预计今年交易规模指数同比增长可能为“双正”,这将有力推动整个市场交易规模向“双正”方向迈出坚实的一步。

一是前三季度我国期货市场交易萎缩收窄。

受全球地缘政治、美联储货币政策收紧、全球持续高通胀、全球经济衰退预期强烈等宏观因素影响,以及能源危机、粮食危机、主权债务危机、供应链危机等微观因素间接影响,2022年以来国内期货市场活跃度和交易量逐年下降。

中国期货业协会最新数据显示,今年1-9月,全国期货市场累计成交49.57亿手,累计成交400.74万亿元,同比分别下降11.30%和8.46%。与上半年相比,整个市场的成交量和成交额分别下降了18.04%和10.08%。经过三季度的全力,我们看到整个市场的成交量呈现出减少和收窄的趋势。

二是商品期货交易规模降幅收窄。

图:2015-2022年中国商品期货期权市场月度交易规模变化

从商品期货期权市场来看,2022年前三季度,总成交48.49亿手,305.72万亿元,同比下降11.7%和11.6%,分别占市场总量的97.8%和76.28%。

从金融期货市场来看,2022年前三季度,总成交1.07亿手、95.01万亿元,同比增长13.9%和3.4%,分别占全国市场的2.2%和23.72%。

下半年以来,随着金融期货交易规模的“转正”,商品期货市场的萎缩规模开始收窄。2022年上半年,商品期货期权成交量和成交额同比分别下降18.55%和12.62%。这预示着全年商品期货期权市场交易规模可以继续增加,不排除同比增长或“转正”的可能。

由于欧美持续大幅加息,全球通胀高企,“黑天鹅”事件频发,地缘政治冲突升级,促使实体、金融机构和投资机构积极进入国内期货期权市场进行风险对冲,加强原油、贵金属、有色金属、农畜产品等品种的资产配置,为今年期货市场交易规模“转正”奠定坚实基础。

图:2015-2022年中国金融期货期权市场月度交易规模变化

三、今年前三季度市场最活跃的品种

图:2022年1-9月中国期货期权市场交易量和市场份额前30名

图:2022年1-9月中国期货期权市场成交额和市场份额前30名

图:2022年9月末中国期货期权市场前30位持仓量及市场份额

2022年前三季度,全市场成交量最大的30个品种分别是PTA、螺纹钢、甲醇、豆粕、纯碱、PVC、棕榈油、玻璃、铁矿石、燃料油、豆油、聚丙烯、石油沥青、白银、热轧板卷、聚乙烯、玉米、菜籽粕、乙二醇、棉花、铝、白糖、纸浆、菜籽油、天然橡胶。上述品种的市场份额分别为8.1%、7.6%、5.8%、5.0%、4.9%、4.1%、3.6%、3.4%、3.1%、2.8%、2.6%、2.5%、2.5%、2.2%。整个市场成交集中度CR10、CR20和CR30分别为48.6%、70.9%和82.8%。

2022年前三季度,全市场成交量最大的30个品种分别是原油、沪深300股指、中证500股指、棕榈油、螺纹钢、豆油、10年期国债、纯碱、铁矿石、PTA、铜、黄金、豆粕、上证50股指、2年期国债、白银、铝、天然橡胶、5年期国债、聚氯乙烯、纯碱。上述品种的市场份额分别为7.2%、6.5%、6.4%、4.4%、4.1%、3.5%、3.2%、3.0%、3.0%、2.9%、2.4%、2.4%、2.2%。整个市场成交集中度CR10、CR20和CR30分别为44.7%、67.5%和83.4%。

2022年9月末,全市场持仓量最大的30个品种分别是PTA、螺纹钢、豆粕、甲醇、玉米、铁矿石、热轧板卷、聚氯乙烯、玻璃、棉花、纯碱、石油沥青、棕榈油、聚丙烯、白银、豆粕期权、糖、豆油、菜粕、聚乙烯、燃料油、短纤、乙二醇、铜。上述品种的市场份额分别为7.7%、7.4%、6.4%、6.0%、4.0%、3.3%、3.0%、3.0%、2.8%、2.3%、2.2%、2.1%、2.1%。全市场CR10、CR20、CR30的持仓集中度分别为46.7%、67.5%、80.1%。

图:2022年1-9月四家期货交易所交易占比

注:上期数据为上海国际能源交易中心汇总数据。

1-9月,上海期货交易所成交14.38亿手,累计成交139.84万亿元,同比分别下降24.47%和26.81%,占全国市场的比重分别为27.17%和26.74%。

1-9月,郑州商品交易所成交17.22亿手,累计成交71.26万亿元,同比分别下降10.74%和9.88%,分别占全国市场的34.75%和17.78%。

1-9月,大连商品交易所成交16.89亿手,累计成交94.62万亿元,同比分别下降2.18%和10.15%,占全国市场的比重分别为34.07%和23.61%。

1-9月,中国金融期货交易所成交1.07亿手,累计成交95.01万亿元,同比分别增长13.87%和3.42%,占全国市场的比重分别为2.17%和23.71%。

四。今年前三季度各行业成交情况

图:2022年1-9月期货期权市场九大板块交易量统计

图:2022年1-9月期货期权市场九大板块成交量统计

我们认为,有五个原因决定了2022年1-9月中国期货期权市场规模将继续萎缩。

一是2022年1-9月,欧美央行相继加息,全球经济衰退担忧加剧,欧洲地缘政治冲突持续升级,美元指数屡创新高,导致大宗商品供给冲击。国内主要城市疫情、南方高温干旱等因素对我国经济造成压力,加剧了国内商品市场波动,影响了国内相关品种期货交易量。

其次,2022年1-9月,从全市场九大板块的成交数据来看,成交指标下降幅度最大的四大板块分别是能源、有色金属、贵金属、饲料养殖,分别下降了42%、32%、31%、30%;成交额跌幅最大的四个板块分别是贵金属、有色金属、软商品和钢铁建材,跌幅分别为28%、27%、26%和23%;1-9月,上述六大板块的多个品种成交量仍在萎缩。如煤焦、鸡蛋、镍、苹果、铁合金、尿素、菜粕、铜、银、燃料油、纸浆、天然橡胶三个品种成交额同比下降超过40%。

再次,2022年1-9月,甲醇、豆粕、玉米、乙二醇、棉花、原油、沥青、股指期货、植物油、钢铁、铁矿石、国债期货、玻碱、金银、PTA、铜、铝、镍、聚烯烃期货交易量和最活跃期货品种成交金额占比前20。不过,这些最活跃的期货品种上半年的成交额仍然有所下降,只有花生和PVC。

第四,2022年1-9月,成交额跌幅居前的期货主要有煤焦油、红枣、鸡蛋、镍、铁合金、苹果、白银、铜、尿素、燃料油、玻璃、棉花、锡、菜粕、天然橡胶、纸浆、钢材、大豆、玉米、白糖期货三个品种,其成交额和成交额跌幅前20位;

第五,2022年1-9月,受国内股票现货市场交易表现不佳影响,金融期货市场四大股指期货交易量和成交额缓慢上升。除中证1000股指期货外,其他三大股指期货交易表现不一。中证500期货前三季度交易量和成交额分别增长16%和8%,上证50期货前三季度交易量和成交额增长1.16%。

图:2022年1-9月成交量增长前15的期货品种

图:2022年1-9月成交量萎缩前15大期货品种

图:2022年1-9月成交额增长前15的期货品种

图:2022年1-9月成交量萎缩前15大期货品种

以上五个方面对2022年1-9月全国期货期权市场的持续萎缩有重大影响。当然,我们发现,从2月到9月,全国期货期权市场累计交易规模降幅继续收窄。此外,全国期货期权市场还有四个增长点:

表1:今年前三季度全市场及两大类成交同比变化情况

一是2022年以来,金融期货板块交易量同比增长13.9%,其中国债期货交易量增幅较大,2年期国债期货交易量和成交额增幅最大,分别增长150%和152%;5年期国债期货成交量和成交额分别增长76%和79%,10年期国债期货成交量和成交额分别增长16%和19%;反映出CICC国债期货日益受到国内金融机构、投资机构等机构投资者的重视和积极参与,对冲了今年复杂多变的全球经济形势、欧美央行连续加息、全球金融市场剧烈波动等系统性风险。

表2:2022年前三季度商品期权交易头寸统计

第二,2022年前三季度,我国商品期权交易形势发展良好,市场份额快速增长。2022年1-9月,交易额达到2.641亿,同比增长约74.6%;1-9月成交2832亿,同比增长约52%;9月末总持仓达到297万余手,同比增长22.4%。其中,PTA期权交易量为4486万手,占比17%,排名第一;豆粕和铁矿石分列二、三位,成交分别为4157万手和2736万手。原油期权成交额472亿元,占比16.66%,排名第一;铁矿石和棕榈油分列二、三位,成交额分别为425亿元和292亿元。豆粕期权持有68万手,占比23%,排名第一;玉米和铁矿石期权分列二三位,持仓量分别为32万手和30万手。

第三,2022年1-9月,期货市场化工板块整体呈现成交额和成交额同比增长的亮点,分别增长28%和27%。其中,低硫燃料油、聚氯乙烯、20号橡胶、纯碱、液化石油气、原油、短纤期货交易量分别增长120.9%、97.9%、79.9%、68.3%、67.7%、38.0%和20%;低硫燃料油、原油、液化石油气、纯碱、20号胶、聚氯乙烯、石油沥青、短纤、PTA、甲醇期货成交额分别增长247.3%、121.5%、107.8%、99.5%、76.8%、70.8%、52.2%、27.8%、18%。

第四,2022年1-9月,油脂板块异军突起,板块成交额同比增长5.7%;其中,花生和棕榈油期货成交分别增长172%和37%,花生成交增长175%,棕榈油成交增长8%。

动词 (verb的缩写)第三季度和9月期货市场的交易表现

图:2012-2022年全国期货市场季度成交量同比变化

图:2012-2022年全国期货市场成交额环比变化。

表3:今年第三季度全市场及两大类市场成交同比及环比变化情况

三季度,全国期货期权市场成交量和成交额分别为19.11亿手和143.26万亿元,同比增长2.08%和下降5.4%,环比增长26.37%和11.17%。

从商品期货期权市场来看,今年第三季度成交量和成交额分别达到18.72亿手和107.91万亿元,与第二季度的14.76亿手和97.93万亿元相比,分别环比增长26.77%和10.2%。分别增长1.82%和下降9.7%,分别占市场总量的97.96%和75.32%。

从金融期货市场来看,今年三季度成交量和成交额分别达到3900万手和35.34万亿元,二季度分别为3500万手和30.94万亿元,环比分别增长9.8%和14.25%;同比分别增长16.04%和10.72%,分别占全市场的2.04%和24.68%。

不及物动词年度市场交易额规模展望

当前,全球经济下行压力加剧,主要经济体经济增速放缓甚至萎缩,部分经济体通胀率仍然较高,全球经济正由“滞胀”转向“衰退”。从今年一季度、二季度、三季度全国期货期权市场交易数据来看,今年以来我国期货市场交易规模降幅开始逐月、逐季收窄。虽然2022年前三季度国内期货市场活跃度和交易量仍在萎缩,但根据前三季度市场交易数据和增速,我们预测2022年累计交易量将保持在66亿手左右,累计成交额保持在534万亿元左右。这两个指标分别是历史第二和第三。

我们发现,今年下半年以来,随着金融期货交易规模“转正”,商品期货市场的萎缩程度开始收窄。2022年上半年,商品期货期权成交量和成交额同比分别下降18.55%和12.62%,而今年第三季度,全市场成交量和成交额环比分别增长26.37%和11.17%,第三季度商品期货期权市场成交量和成交额环比分别增长26.77%和10.2%,这表明我国期货市场的交易规模不排除两项指标同比增长或“双转正”的可能,这将有力推动整个市场交易规模向“双转正”方向迈出坚实的一步。